Aus dem Original “Bitcoin Is Not Too Slow” von Parker Lewis, erschienen am 23. August 2019 in der Serie Gradually, Then Suddenly von Unchained Capital. Übersetzt von actionslave, Lektorat durch Juniormind.

Klicken Sie auf den unteren Button, um den Inhalt von open.spotify.com zu laden.

In Peter Thiels Zero to One skizziert er die Potentiale neuer Technologien auf den Aufbau einer Zukunft ohne Nullsummen1. Während sich das Buch auf Einzelpersonen und Unternehmen konzentriert, ist der Bitcoin als Geldsystem der ultimative Technologiesprung von Null auf Eins. Als historische Beispiele hebt Thiel unter anderem das Aufkommen der Dampfmaschine sowie den Übergang von Schreibmaschinen zu Computerprozessoren hervor. Er vertritt auch die Ansicht, dass die Innovation seit den frühen 1970er Jahren weitgehend stagniert, wobei er feststellt, dass der technologische Fortschritt seither eher 1 zu n als 0 zu 1 war. Bitcoin behebt dies. Die Innovation von Bitcoin ist nicht nur Null zu Eins; sie unterscheidet sich grundlegend von der Klasse der Innovation, die im Mittelpunkt von Thiels Buch steht. Bitcoin ist ein monetäres Protokoll, das auf digitaler Knappheit aufbaut, und dessen Auswirkungen weit über Dampfmaschinen und Computerprozessoren hinausgehen werden.

Bitcoin behebt dieses Problem

Im Internet kursiert ein neuer Spruch: Was auch immer das Problem ist, Bitcoin löst es. Negativ verzinste Schulden? Bitcoin behebt es. Ungleicher Reichtum? Bitcoin behebt das. Endloser globaler Krieg? Bitcoin behebt das. Finanzkrisen? Bitcoin behebt dies. Wutkultur? Bitcoin behebt dies. Wir wissen noch nicht genau wie, aber es ist ein Ausdruck des ausgleichenden Effekts, den ein solides und stabiles Geldsystem auf jeden Aspekt der Gesellschaft haben wird. Geld ist die Koordinationsfunktion der Gesellschaft. Es ermöglicht Hunderten von Millionen Menschen die Zusammenarbeit, für die es sonst keine Grundlage gäbe. Und Bitcoin ist das Werkzeug, das eine friedlichere Koordination ermöglichen wird, weil es sowohl unmanipulierbar als auch frei von moralischem Korruptions-Risiko ist. Wie es sich globalisiert, ist das „1 zu n“-Problem (nicht im ausdrücklichen Sinne, wie Thiel es beschreibt), aber die Lösungen zur Skalierung von Bitcoin werden natürlich schrittweise erfolgen. Der sich daraus ergebende kollektive Gesamtnutzen, der nicht gleich Null ist, heilt vielleicht nicht buchstäblich jede Krankheit auf der Welt, aber die quantensprungartige Erfindung eines Geldnetzwerks unterscheidet sich grundlegend von jedem einzelnen Produkt, weil Geld das Wirtschaftsgut ist, das alle anderen wirtschaftlichen Aktivitäten koordiniert.

„Das Problem besteht genau darin, wie wir die Spanne der Nutzung unserer Ressourcen über den Bereich der Kontrolle eines einzelnen Verstandes hinaus ausdehnen kann; und daher, wie man auf die Notwendigkeit einer bewussten Kontrolle verzichten kann und wie man Anreize schaffen kann, die die Individuen dazu bringen, die wünschenswerten Dinge zu tun, ohne dass ihnen jemand sagen muss, was sie tun sollen.“

F.A. Hayek, Die Anwendung von Wissen in der Gesellschaft

Hayek schreibt über die Erfindung des Geldes und des Preismechanismus als das Instrument, das es der Gesellschaft ermöglicht, auf die Notwendigkeit einer „bewussten Kontrolle“ zu verzichten. Bitcoin ist der überlegene Nachfolger dieses Mechanismus, und seine Null-zu-Eins-Innovation ist die digitale Knappheit, nicht die Zahlungen oder die Geschwindigkeit der Transaktionen. Auch wenn die Eigenschaft von Bitcoin, knapp zu sein, noch weiteren Stresstests unterzogen werden muss, so ist sie doch eine tiefgreifende Errungenschaft und macht Bitcoin einzigartig. Nie zuvor war ein Vermögenswert, geschweige denn ein digitaler, endlich knapp; das Endergebnis seiner Innovation ist die härteste Form von Geld, die es je gegeben hat. Das ist die Null-zu-Eins-Errungenschaft und ein Phänomen, das sich mit ziemlicher Sicherheit nicht wiederholen wird.

Jedes andere Problem, das Bitcoin zu bewältigen hat, ist im Vergleich zur Knappheit eher unproblematisch. Digitale Zahlungen? Die Idee, dass menschlicher Einfallsreichtum digitale Knappheit schaffen kann, wir dann aber keine Zahlungstechnologie aufsetzen können, ist nicht logisch nachvollziehbar. Die Zahlungstechnologie ist nur eine der vielen 1:n-Innovationen, die auf den Bitcoin aufgesetzt werden, um seine Verbreitung zu globalisieren. Zahlungen sind nicht nur einfacher zu lösen, es ist auch kein kritischer Pfad, der heute gelöst werden muss. Der primäre Anwendungsfall für Bitcoin ist heute ein Sparmechanismus, keine Zahlungen. Im Laufe der Zeit, wenn die Akzeptanz steigt und mehr Infrastruktur aufgebaut wird, wird sich Bitcoin zu einer Transaktionswährung entwickeln, aber dieser Prozess wird schrittweise und nicht plötzlich erfolgen. Während dieser Entwicklung werden die Bitcoin-Anwender weiterhin die alten Geldsysteme und die alten Zahlungssysteme nutzen.

Nicht für den Zahlungsverkehr

Die Bitcoin-Blockchain wird niemals eine Schicht für Massenzahlungen sein, aber es gibt eine beträchtliche Menge an Diskussionen zu diesem Thema. Viele sind der Meinung, dass Bitcoin ein One-Stop-Shop sein muss, der die Rollen des Währungsemittenten, der Abwicklungsebene und des Zahlungsnetzwerks kombiniert, um „erfolgreich“ zu sein. Während Bitcoin die ersten beiden Funktionen hervorragend erfüllt (Währungsemittent + Abwicklungsebene), ist es kategorisch kein Zahlungsnetzwerk. Sowohl aus Gründen der Geschwindigkeit als auch des Umfangs besteht Bitcoin den Zahlungstest nicht. Die gute Nachricht? Das Bitcoin-Netzwerk muss gar kein Zahlungsnetzwerk sein..

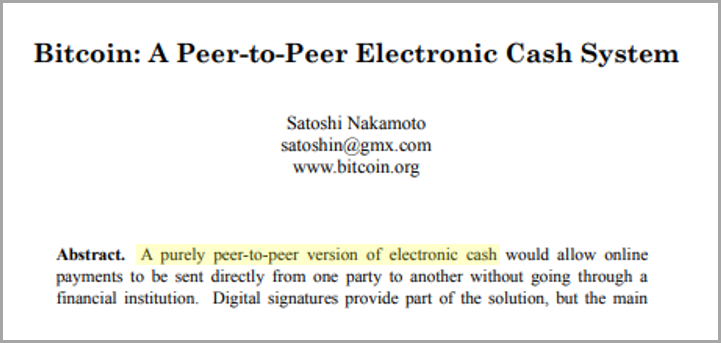

Ein Großteil der Verwirrung in der philosophischen (und nicht-technischen) Debatte rührt von der Präambel des Bitcoin-Whitepapers her: „ein Peer-to-Peer Electronic Cash System“. Peer-to-Peer wurde von einigen so interpretiert, dass Bitcoin in der Lage sein muss, jede letzte Transaktion zwischen zwei Peers auf der Welt abzuwickeln. Andere wiederum sind der Meinung, dass Bitcoin-Transaktionen, die nicht in der Größenordnung oder Geschwindigkeit von Visa oder Mastercard durchgeführt werden können, einen strukturellen Fehler aufweisen. Wenn Bitcoin diese beiden Standards nicht erfüllen kann, so die Skeptiker, hält er sein Versprechen nicht. Zum Glück ist das nicht der Fall.

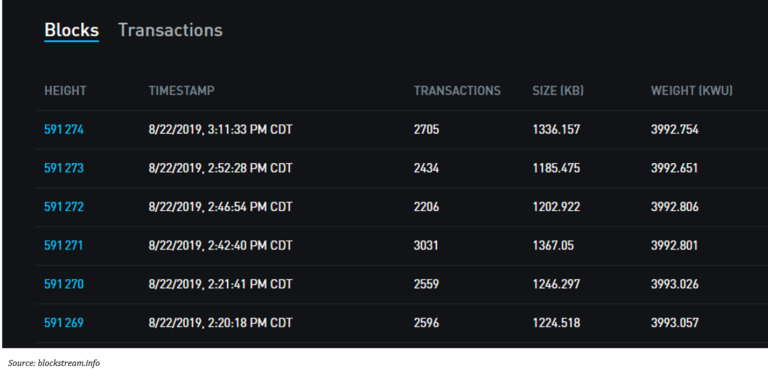

Zum weiteren Hintergrund: Das Bitcoin-Blöckepuzzle wird im Durchschnitt alle 10 Minuten gelöst; allerdings werden Bitcoin-Blöcke nicht genau alle 10 Minuten nach einem festen Zeitplan gefunden. Der nächste Block kann in 1 Minute oder 20 Minuten, 30 Sekunden oder 36 Minuten gefunden werden. Das Netzwerk passt sich so an, dass die Blöcke im Durchschnitt alle 10 Minuten gefundenwerden. Wie könnte ein Händler oder Transaktionsverarbeiter in einer Welt leben, die entweder so langsam oder so unvorhersehbar ist? Außerdem haben Bitcoin-Blöcke nur eine begrenzte Menge an Platz, um Transaktionen aufzunehmen. Zwar gibt es in Bitcoin keine feste Transaktionskapazität nach Anzahl, aber jede Bitcoin-Transaktion verbraucht eine begrenzte Menge an Blockplatz; als Funktion der begrenzten Kapazität enthalten Blöcke im Durchschnitt etwa 2.700 Transaktionen. Bei einem durchschnittlichen Blockintervall von zehn Minuten, sechs Blöcken pro Stunde, 24 Stunden pro Tag und 365 Tagen im Jahr entspricht dies einer Netzwerkkapazität von etwa 145 Millionen Transaktionen pro Jahr, was etwa 4,6 Transaktionen pro Sekunde entspricht. Visa hingegen verarbeitet 124 Milliarden Transaktionen pro Jahr mit einer Rate von etwa 4.000 Transaktionen pro Sekunde (siehe hier).

Wie kann Bitcoin der reine Peer-to-Peer-Motor sein, der das globale Finanzsystem antreibt, wenn er nur mit fast einem Tausendstel der Größe und Geschwindigkeit von Visa arbeitet? Die Realität war schon immer, dass, wenn Bitcoin einen Wert ungleich Null hätte, die Konsequenz ein System wäre, das so wertvoll wäre, dass keine Basisschicht je in der Lage wäre, alle Transaktionen abzuwickeln, ohne die Dezentralisierung oder Zensurresistenz zu opfern. Ohne diese Eigenschaften wäre Bitcoin keine Null-zu-Eins-Innovation, und sein Wertversprechen würde zusammenbrechen. Letztendlich bietet die Bitcoin-Protokollschicht die Funktion der Währungsausgabe und der Endabrechnung, aber sie ist nicht in der Lage, jeden kleinen Einkauf, einschließlich Ihres Starbucks-Kaffees, für den Rest der Zeit für alle zu speichern.

Wäre letzteres der Fall, müssten alle Transaktionen aller Menschen, egal wie groß oder klein, von jeder anderen Person auf der Erde validiert und gespeichert werden. Ohne einen Mechanismus zur Angleichung der Interessen der Netzwerkteilnehmer gäbe es ein „Tragödie der Allmende“-Problem und das Endergebnis wäre ein weniger sicheres Währungssystem, das der Zentralisierung unterliegt. Stattdessen akzeptieren wir einen Mechanismus zur Begrenzung des Transaktionsdurchsatzes auf der Basisschicht und verlagern Aspekte der Peer-to-Peer-Transaktionsarchitektur von Bitcoin auf separate Schichten, die in Bitcoin integriert sind. Diese Kompromisse wurden eingegangen, um das Fundament des Bitcoin-Geldsystems zu sichern (Dezentralisierung → Zensurresistenz → festes Angebot).

Viele verweisen auf diesen Text aus dem Bitcoin-Whitepaper des pseudonymen Gründers als Beweis dafür, dass Bitcoin schon immer dafür gedacht war, jede Zahlung von jedem möglichen Netzwerk-Peer auszuführen. Immerhin heißt es dort „rein peer-to-peer“. Wichtiger für Bitcoin als alles, was in dieser Zusammenfassung (oder irgendeiner Interpretation) steht, ist jedoch der Konsensmechanismus von Bitcoin. Alles Entscheidende in Bitcoin wird durch einen Konsens der Netzwerkteilnehmer durchgesetzt, einschließlich des festen Angebots und letztlich der Kapazität innerhalb jedes Bitcoin-Blocks, der die Anzahl der Transaktionen begrenzt, die er verarbeiten kann. Dies ist der grundlegende Unterschied zwischen Bitcoin und dem herkömmlichen Finanzsystem: Geldpolitik durch Konsens statt durch Papiergeld. Der Gründer von Bitcoin schuf ein System, das letztlich kritische Entscheidungen von jeder zentralen Autorität entfernte und sich stattdessen auf die Weisheit des Marktkonsenses verließ. Es ist ein System, das flexibel genug ist, um angepasst zu werden, aber starr genug, dass jede wesentliche Änderung sehr schwierig ist. Folglich müssen die Peers des Netzwerks auf dezentraler Basis entscheiden, wie Bitcoin am besten skaliert werden kann. Durch diesen Konsensmechanismus entfällt bei Bitcoin die Notwendigkeit einer „bewussten Kontrolle“.

Trade-offs bei der Sicherheit

Alles ist mit Abstrichen verbunden. Bei Bitcoin gibt es zwei heilige Grale: einen festen Vorrat von 21 Millionen und die Verhinderung, dass die Währung mehrfach ausgegeben wird (das Problem der Doppelausgaben). Der Wert von Bitcoin ergibt sich aus seiner Fähigkeit, diese beiden Funktionen auf einer dezentralen, vertrauenslosen Basis zu sichern, und beide sind untrennbar mit der festen Netzwerkkapazität von Bitcoin verbunden. Stellen Sie sich die Kapazität in jedem Bitcoin-Block als wertvollen digitalen Grundbesitz vor. Alle Marktteilnehmer, die Bitcoin-Transaktionen abwickeln wollen, müssen um die Blockkapazität konkurrieren. Die Knappheit der Netzwerkkapazität ist die Funktion, durch die die gemeinsame Ressource von Bitcoin optimiert wird. Oder man kann es als Bitcoins Lösung für die Tragödie der Allmende betrachten. Der Wettbewerb um diese knappe Ressource stellt sicher, dass die Ressource effizient genutzt wird und ihr Wert maximiert wird. Letztlich führt die Knappheit dazu, dass die Marktteilnehmer miteinander konkurrieren und den Wert der Netzwerkkapazität in die Höhe treiben, anstatt die negativen externen Effekte auf den Rest des Netzwerks abzuwälzen.

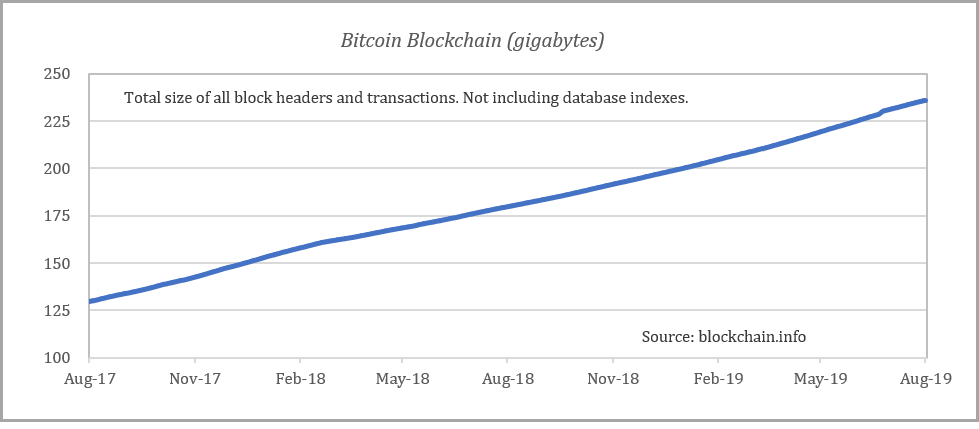

Auf dem freien Markt von Bitcoin werden die wertvollsten und profitabelsten Transaktionen bevorzugt. Ohne Knappheit bei der Transaktionskapazität würde diese Wertfunktion zusammenbrechen. Es ist weniger wichtig, dass wir die Transaktionskapazität optimieren, sondern vielmehr, dass Knappheit herrscht. Niemand kennt wirklich die optimale Transaktionskapazität zu einem bestimmten Zeitpunkt, zum Teil, weil sich die Nachfrage ständig ändert, aber auch, weil sie im Allgemeinen im Laufe der Zeit wächst. Entscheidend ist, dass die Kapazität bekannt und knapp ist, was den Marktteilnehmern die Möglichkeit gibt, zu planen und letztlich auch zu konkurrieren. Die Allmende ist nie erschöpft; stattdessen konkurrieren die Teilnehmer und sind innovativ, um herauszufinden, wie ein knappes Gut am besten genutzt werden kann. Knappheit stellt sicher, dass die Allmende nicht missbraucht wird, und sorgt für eine vorhersehbare Wachstumsrate der Gesamtgröße der Bitcoin-Blockchain, was letztlich die Dezentralisierung schützt und fördert.

Wie bereits in einer früheren Ausgabe erörtert (siehe hier), sichern Miner das Bitcoin-Netzwerk, indem sie reale Energieressourcen für die Ausführung kryptografischer Hash-Funktionen und das Lösen von Bitcoin-Block-Puzzles aufwenden. Durch das Lösen von Blöcken validieren die Miner historische und aktuelle Transaktionen, die dann vom Rest des Netzwerks überprüft und validiert werden. Im Gegenzug werden die Miner in Bitcoin bezahlt. Sie setzen Ressourcen ein, um das Netzwerk zu sichern, und werden dafür in der Währung des Netzwerks (Bitcoin) bezahlt. Die eigentliche Entschädigung der Schürfer erfolgt in zwei Formen: neu ausgegebene Bitcoin und Transaktionsgebühren. Um heute Ressourcen für die Sicherung des Netzwerks einzusetzen, müssen die Schürfer sicher sein, dass die Gesamtvergütung auch in Zukunft ihren Wert behält.

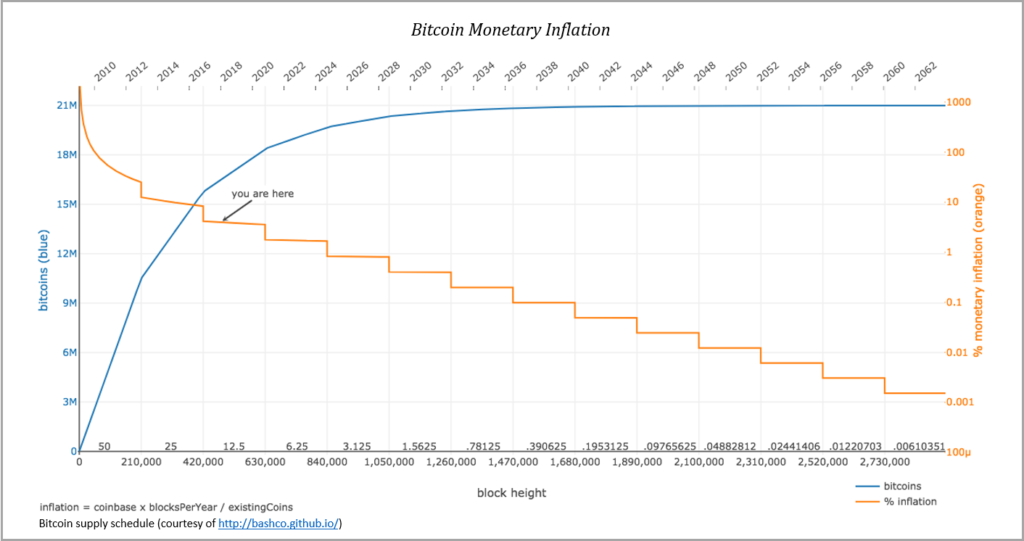

Etwa alle vier Jahre werden die neu ausgegebenen Bitcoin, die an die Schürfer gezahlt werden, halbiert (die “Bitcoin-Halbierung“). Heute werden mit jedem Block 12,5 neue Bitcoin ausgegeben. In etwa acht Monaten, wenn das nächste Halvening-Ereignis eintritt (siehe hier), wird diese Menge auf 6,25 neue Bitcoin pro Block reduziert. Ungefähr vier Jahre danach werden 3,125 neue Bitcoin pro Block ausgegeben. Dieser Prozess wird fortgesetzt, bis wir die kleinste Bitcoin-Einheit (1/100.000.000stel) erreicht haben und danach keine neuen Bitcoin mehr ausgegeben werden. Dies ist die Ausgabefunktion, die den festen Vorrat an Bitcoin (21 Millionen) steuert, und als abgeleitete Funktion verlagert sie auch die Entschädigung für die Sicherung des Netzwerks von (hauptsächlich) neuen Bitcoin auf ein System, das sich vollständig auf Transaktionsgebühren stützt.

Aber was hat das mit Visa und der Transaktionskapazität zu tun? Ohne die Knappheit der Kapazität in jedem Bitcoin-Block gäbe es keinen Mechanismus zur Schaffung eines Marktes für Transaktionsgebühren. Die Knappheit des Blockraums führt zu einem Wettbewerb zwischen den Marktteilnehmern bei der Abwicklung von Transaktionen, was sie dazu veranlasst, den Wert von Immobilien zu erhöhen und sie effizient zu nutzen. Ohne einen Gebührenmarkt bestünde der einzige Mechanismus zur Bezahlung von Minern zur Sicherung des Netzwerks darin, die feste Geldpolitik von Bitcoin zu ändern und das Angebot zu erhöhen. Erinnern wir uns aber daran, dass die Knappheit des festen Bitcoin-Angebots (21 Millionen) die Grundlage für die Wertaufbewahrungseigenschaft des Bitcoins ist, also der Punkt, auf den es letztlich ausschließlich ankommt. Indem wir Knappheit in der Netzwerkkapazität schaffen, stellen wir auch die Integrität des festen Angebots von Bitcoin sicher, wodurch der gesamte Wertkreislauf funktioniert. Im Rahmen dieser Realität ist Knappheit eine weitaus wichtigere Eigenschaft als die Geschwindigkeit oder die endgültige Kapazität des Transaktionsdurchsatzes.

Feste Netzwerkkapazität → Begrenzte Transaktionskapazität → Gebührenmarkt → Festes Angebot an Bitcoin

Und da das eigentliche Problem, das Bitcoin lösen soll, das des Geldes und der globalen QE (nicht der Zahlungen) ist, würden diejenigen, die Vermögen in Bitcoin speichern, viel lieber die Geldmenge sichern, als ihre langfristige Integrität und Glaubwürdigkeit für den Transaktionsdurchsatz zu opfern. Kurz gesagt, die Zukunft von Bitcoin ist in einer Welt, in der sich alle Marktteilnehmer darauf verlassen können, dass es einen verlässlichen, festen und knappen Vorrat gibt, viel sicherer, während sie einen geringeren Transaktionsdurchsatz oder eine geringere Geschwindigkeit als Kompromiss in Kauf nehmen. Was nützen ein hoher Transaktionsdurchsatz und höhere Geschwindigkeiten, wenn der grundlegende Wert der zugrunde liegenden Währung gefährdet ist? Das bestehende Finanzsystem hat bereits den gegenteiligen Kompromiss für uns geschlossen. Hoher Transaktionsdurchsatz und schnelle Transaktionen durch Zentralisierung, aber um den Preis einer Architektur, die für eine systemische Geldentwertung anfällig ist. Bitcoin ist die Alternative, und wir werden denselben Fehler nicht zweimal machen.

Bitcoin ≠ Visa

Letztlich konkurriert Bitcoin nicht mit Visa um die Vorherrschaft im weltweiten Zahlungsverkehr. Stattdessen konkurriert Bitcoin mit dem Dollar, dem Euro, dem Yen und dem Gold als Geld, und jeder Vergleich mit Visa, seinem Transaktionsvolumen oder seiner Transaktionsgeschwindigkeit ist grundlegend unpassend. Bitcoin erfüllt die Rolle des Währungsausgebers und der Endabrechnung. Folglich wäre der richtige Vergleich zwischen Bitcoin und der Fed als Währungsemittent und als Abwicklungsmechanismus. Niemand macht den Fehler, die Funktionen von Visa mit denen der New Yorker Fed zu verwechseln, aber aus irgendeinem Grund wird der Vergleich oft zwischen Visa und Bitcoin gezogen.

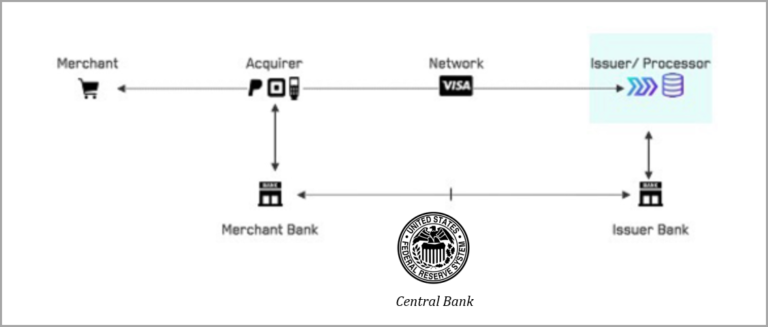

Auch wenn es Zeit und Investitionen erfordern würde, könnte das Visa-Zahlungsnetzwerk auf das Bitcoin-Netzwerk aufgesetzt werden, um Zahlungen auf die gleiche Weise abzuwickeln, wie es auf das bestehende Bankensystem aufgesetzt wird. Anstatt die Währung über eine Zentralbank abzurechnen, würde die endgültige Abrechnung der Transaktionen über das Bitcoin-Netzwerk erfolgen. In der bestehenden Architektur sind die Zahlungsebene (Visa) und die Abwicklungsebene (Bankennetz/Zentralbanken) getrennt und unterschiedlich. Das Hauptproblem, das Bitcoin lösen soll, hat wenig mit Ersterem zu tun, sondern mit dem Mechanismus, mit dem Geld ausgegeben und abgerechnet wird (man denke an die Fed und QE). Visa hilft, Dollar zu bewegen, aber Visa ist nicht der Dollar. Es ist ein Technologieunternehmen, das eine Dienstleistung anbietet; es hat 17.000 Mitarbeiter. Bitcoin hat keine.

Ob Kredit- oder Debitkarte, Visa ist von Natur aus ein vertrauensbasiertes Kreditsystem. Obwohl die Verbraucher das Durchziehen einer Visa-Karte (oder einer gleichwertigen Karte) an einem Kassenterminal im Allgemeinen mit einer Zahlung gleichsetzen, ist dies in Wirklichkeit nicht der Fall. Stattdessen werden die Kontostände geprüft, die Transaktionen genehmigt und später abgerechnet. Dollar werden nicht bei jeder Transaktion über eine Zentralbank abgewickelt oder an der Verkaufsstelle abgerechnet. Einzelne Transaktionen werden auch nie wirklich abgewickelt. Stattdessen werden die Transaktionen zusammengefasst, verrechnet und zu einem späteren Zeitpunkt verrechnet; erst dann werden den Konten die richtigen Beträge gutgeschrieben. Wenn also jemand versucht, eine Visa-Transaktion mit einer endgültigen Abrechnung gleichzusetzen, so ist das einfach nicht die Art, wie die Welt funktioniert. Aber das ist der Vergleich, der implizit gemacht wird, wenn jemand versucht, Visa mit Bitcoin zu vergleichen.

Bitcoin vs. Zentralbank

Im Vergleich zu seinen echten Konkurrenten (Fed, EZB, BOJ usw.) sieht der Bitcoin wie ein Ferrari aus. Globale Endabrechnung etwa alle 10 Minuten, 24 Stunden am Tag, 7 Tage die Woche, 365 Tage im Jahr auf einer genehmigungsfreien Basis. Vergleichen Sie dies mit dem bestehenden genehmigungspflichtigen Finanzsystem, das mehreren Ebenen von Bank- und Zentralbankintermediären unterliegt und nur während der „Geschäftszeiten“ geöffnet ist. Das ist der große Irrtum, der bei Bitcoin besteht. Diejenigen, die glauben, dass Bitcoin zu langsam ist oder dass es an Netzwerkkapazität mangelt, vergleichen Bitcoin mit der falschen Anwendung. Wir könnten ein Bankennetzwerk auf dem Bitcoin-Netzwerk aufbauen und das Zahlungssystem könnte so funktionieren wie heute.

Der Einwand gegen diesen Punkt ist das Risiko der Zentralisierung. Wenn Bitcoin nur in zentralisierten Banken läge, würde dies die Möglichkeit erhöhen, dass das Bitcoin-Netzwerk von einem Netzwerk von Banken und Zentralbanken kooptiert und untergraben werden könnte, sei es, um Änderungen an den Konsensregeln des Netzwerks zu erzwingen, oder um die Endnutzer zu zensieren. Letztlich war dies der Grund für das Scheitern von Gold als Geldmedium. Es war anfällig für Zentralisierung, was dann Fiat-Währungen hervorbrachte, die sich als leicht manipulierbar erwiesen. Auch wenn es unwahrscheinlich ist (und hoffentlich auch nicht sein wird), dass Bitcoin auf diese Weise skaliert, sind Geld- und Zahlungsverkehrstechnologie unterschiedliche Probleme. Der Hauptgrund dafür ist, dass jeder Werttransfer zwei Seiten hat; eine Seite beinhaltet fast immer Geld und die andere die Erfüllung von Waren und Dienstleistungen. Zahlungsverkehrsschichten helfen, eine Brücke zu schlagen.

Es liegt in der Natur des Handels, dass die beiden Seiten eines Wertetransfers im Allgemeinen und ganz natürlich durch unterschiedliche Prozesse und zu unterschiedlichen Zeitpunkten erfolgen. Denken Sie an die Abrechnung von Devisen auf der einen Seite und die Übertragung des Eigentums an einem Haus oder Auto auf der anderen Seite. Oder die Bezahlung einer Ware bei Amazon und die Auslieferung dieser Ware zwei Tage später. Das sind zwei verschiedene Vorgänge, die zu zwei verschiedenen Zeiten ablaufen. Und es ist wichtig zu erkennen, dass Bitcoin keine Kenntnis von der Außenwelt hat, weder von Identitäten noch von der zweiten Stufe eines Werttransfers; alles, was Bitcoin kann, ist die Ausgabe und Validierung von Währung (ob ein Bitcoin ein Bitcoin ist). Dies ist die eigentliche Funktion und Einschränkung eines jeden Basiswährungssystems. Zahlungsverkehrsschichten bilden eine Brücke zwischen der Währungsabwicklung (durch die Fed oder Bitcoin) und der Erfüllung von Waren und Dienstleistungen. Gold löste den Massenzahlungsverkehr über die Zentralisierung der Banken, den Dollar, die Fed und große Zahlungsabwickler wie Visa. Bitcoin löst den Zahlungsverkehr wahrscheinlich durch einen technologisch überlegenen Mechanismus, aber wir haben Zeit, um ein Problem zu lösen, das von dem des Geldes getrennt und verschieden ist.

Bitcoin skalieren ist 1 zu n

Wenn wir das Problem des Geldes zuerst durch digitale Knappheit lösen (null zu eins), sind die technologischen Fortschritte zur Skalierung von Transaktionen und zur endgültigen Lösung von Zahlungen 1 zu n. Es ist nicht glaubwürdig zu denken, dass menschlicher Einfallsreichtum das erste Problem lösen kann, aber dann bei den inkrementellen Ableitungen versagt. Es ist nicht nur eine Frage der Hoffnung und des Glaubens, sondern auch der Vernunft und Logik, wenn man die Fortschritte bei der Skalierung von Lösungen, die bereits verfolgt werden, und die Herausforderungen im Vergleich zu dem Problem, das Bitcoin bereits gelöst hat, berücksichtigt. Die erlaubnisfreie Innovation und die wirtschaftlichen Anreize, die Bitcoin innewohnen, werden die Lösungen für eine Vielzahl von zukünftigen Herausforderungen koordinieren und beschleunigen. Die Marktteilnehmer haben einen Anreiz, den Wert des Netzwerks zu steigern und innovativ zu sein, um das Netzwerk zu skalieren, aber die Lösungen müssen im Rahmen des Netzwerk-Konsenses funktionieren oder einen ausreichenden Konsens erreichen, um die Regeln zu ändern.

Aufgrund der Art der wirtschaftlichen Anreize von Bitcoin ist es sehr viel wahrscheinlicher, dass Skalierungslösungen innerhalb der bestehenden Konsensregeln funktionieren. Ein Beispiel für einen Fortschritt bei der Skalierung von Bitcoin innerhalb des Konsenses des Netzwerks ist das Lightning-Netzwerk. Das Lightning-Netzwerk baut auf Bitcoin als vertrauensminimierte Schicht auf, um die Transaktionskapazität zu skalieren, was sich jedoch auch weiterhin grundlegend von der endgültigen Zahlungsabwicklung unterscheidet. Wenn es jedoch erfolgreich ist, wird Lightning verwendet, um Bitcoin-Zahlungskanäle zu schaffen, die einen weitaus größeren Transaktionsdurchsatz zu weitaus geringeren Kosten ermöglichen, deren Umfang und Geschwindigkeit mit Visa konkurrieren würde. Auch wenn es nicht die ultimative Lösung ist, so ist es doch ein Beispiel für die Innovation, die Bitcoin fördert. Lightning ist auch nur eine von vielen Lösungen, die aktiv entwickelt werden, und der Wettbewerb wird uns zu den besten Skalierungslösungen treiben, von denen es eine Kombination aus vielen geben kann.

Der Ansatz zur Skalierung von Bitcoin ist ein langsamer und konservativer Prozess. Bitcoin ist zu wichtig, um dem Silicon-Valley-Mantra zu folgen, schnell zu handeln und Dinge kaputt zu machen. Stattdessen heißt es, langsam vorantasten und nichts kaputt machen. Wenn ein globales Finanzsystem auf einem dezentralen Geldsystem aufgebaut werden soll, muss das Fundament um jeden Preis geschützt werden. Man sorge zuerst für die Sicherheit der monetären Basisschicht (Bitcoin) und erlaube dann den Netzwerkteilnehmern, darauf aufbauende Innovationen ohne Erlaubnis durchzuführen. Nicht vergessen: Bitcoin ist erst zehn Jahre alt; wir befinden uns in der Anfangsphase der Monetarisierung von Bitcoin, und die Infrastruktur wird immer noch aufgebaut, um die Verbreitung dieser neuen Technologie zu ermöglichen.

Es ist ein wenig albern, über das Problem nachzudenken, das Bitcoin bereits gelöst hat, und dann sofort auf eine Denkweise umzuschwenken, die besagt: „Aber warum nicht schon heute Massenzahlungen“. Vor allem, wenn man bedenkt, dass Bitcoin in seiner Clearingfunktion bereits schneller und zuverlässiger ist als vergleichbare Mechanismen zur endgültigen Abrechnung von Dollar, Euro, Yen oder Gold. Wenn man dann noch versteht, dass der grundlegende Verwendungszweck von Bitcoin heute ein langfristiger Sparmechanismus ist (und nicht die Ausführung von Zahlungen), wird klarer, dass das Problem nicht nur falsch diagnostiziert wurde, sondern dass die gewünschten Lösungen auch warten können. Wir werden die Fähigkeit, Zahlungen auszuführen, in der Zukunft brauchen, aber wir haben noch Zeit, bis es soweit ist. Zu gegebener Zeit werden wir unseren Kuchen haben und ihn auch essen.

1 Anm. des Übersetzers: “nullsummenfrei” steht für “mehr Gewinn erzielbar als Verlust toleriert werden muss”

Dies ist ein Gastbeitrag von Parker Lewis von Unchained Capital. Die geäußerten Meinungen sind ausschließlich seine eigenen und spiegeln nicht notwendigerweise die von Aprycot Media wider.

Die anderen Artikel dieser Serie findest du in unserer Mediathek unter Gradually, Then Suddenly.

Vielen Dank für’s lesen! Aprycot Media kümmert sich darum, guten Bitcoin-Content auf Deutsch verfügbar zu machen. Ob einzelne Artikel, Bücher oder eine ganze Mediensammlung.

Die Inhalte auf der Mediathek werden von unseren Übersetzern und Lektoren, unseren Content Plebs, auf freiwilliger Basis und unentgeltlich erstellt. Wenn du Ihnen etwas zurückgeben möchtest, findest du auf https://aprycot.media/content-plebs/ die Möglichkeit, Ihnen ein paar Sats zukommen zu lassen. #value4value

Eine noch umfangreichere Übersicht findest du unter: aprycot.media/thek/ oder auch bitcoinquellen.de.