Aus dem Original “The Bitcoin Central Bank’s Perfect Monetary Policy” von Pierre Rochard (2013) übersetzt von: Volker Herminghaus (2019)

Klicken Sie auf den unteren Button, um den Inhalt von open.spotify.com zu laden.

Der folgende Text liefert den analytischen Rahmen für eine konstruktive Debatte zwischen Befürwortern und Kritikern der Geldpolitik von Bitcoin.

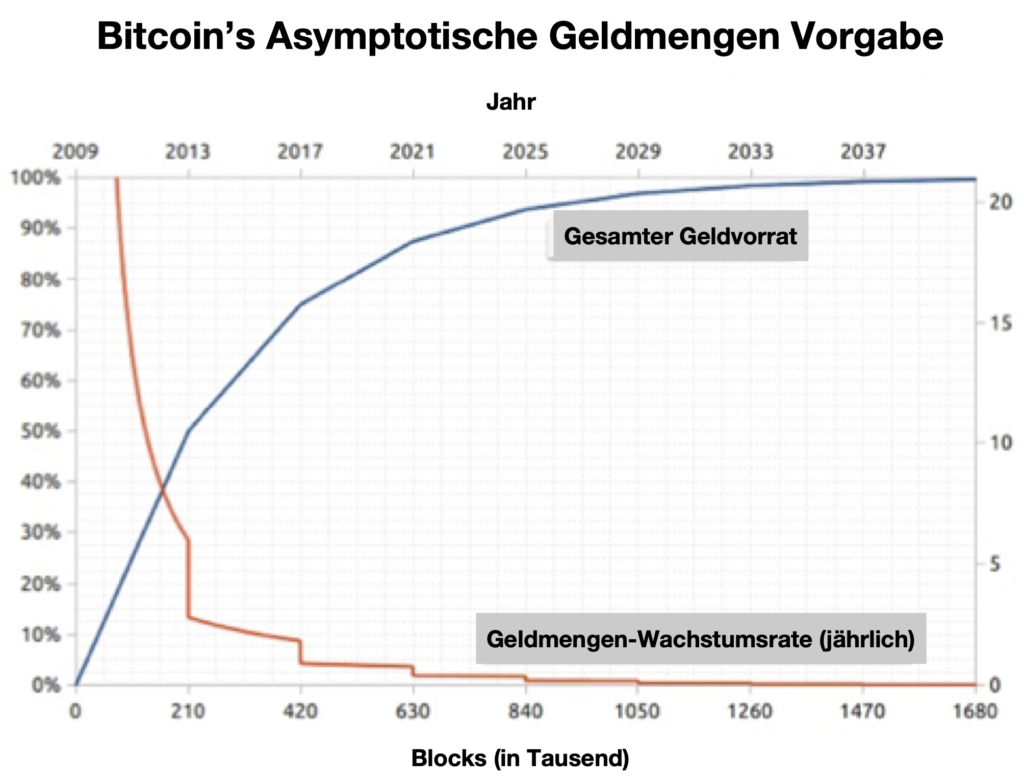

Bitcoin hat eine Zentralbank namens “Bitcoin Netzwerk”, die wir im Folgenden als Bitcoin Zentralbank (BZB) bezeichnen werden. Diese Zentralbank ist Herausgeber einer Währung namens “Bitcoin” und bearbeitet den Transfer von Bitcoins zwischen Konten. Die regelbasierte Geldpolitik der BZB wurde bei ihrer Gründung festgelegt und ihre Unabhängigkeit wird durch die verteilte Natur des zugrundeliegenden Netzwerk abgesichert. Diese ermessensunabhängige Geldpolitik bezeichnet man am besten als “asymptotische Geldmengen Vorgabe (AGMV)” bzw. “asymptotic money supply targeting (AMST)”.

Die BZB gibt Bitcoins an ein Netzwerk von Unterauftragnehmern heraus, welche zur Absicherung der Unabhängigkeit der BZB und zur Abarbeiten der Transaktionen Arbeitsnachweise in Form von Berechnungen (“Proof-of-Work calculations”) leisten. Die Seigniorage subventioniert das Zahlungssystem, anstatt dem Herausgeber oder dem Verkäufer/Empfänger von Offenmarkttransaktionenvon Obligationen zugute zu kommen. Proof-of-Work Seignorage (PoWS) und AGMV/AMST erzeugen in gegenseitiger Ergänzung drei monetäre Phänomene:

- Rationale Marktteilnehmer besitzen Bitcoins, auch wenn sie keine in Bitcoin notierten Schulden haben.

- Wechselkurse und Zinssätze regelt ausschließlich der Markt.

- Mindestreserve-Systeme können sich nicht entwickeln; somit sind Liquiditätsfallen ausgeschlossen.

Zunächst ist es vernünftig für Marktteilnehmer, so viel Bitcoins zu halten, wie sie sich leisten können zu verlieren (d.h. ohne ihre Fähigkeit zu konsumieren oder investieren erheblich einzuschränken). Die BZB kann aufgrund der PoW Subvention Transaktionskosten anbieten, die um einige Größenordnungen unter denen ihrer Wettbewerber liegen. Dieser große Wettbewerbsvorteil lässt Marktteilnehmer erwarten, dass Bitcoin als Zahlungssystem angenommen und die Liquidität generell zunehmen wird. Diese Erwartung stellte sich immer wieder als zutreffend heraus, sodass das Verlangen, Bitcoins zu halten, zugenommen hat, was durch den Marktpreis und das Internet Suchvolumen bestätigt wird.

Wechselkurse und Zinssätze regelt ausschließlich der Markt

Die Wechselkursschwankungen sind ein Nebenprodukt der Wahl von ermessensunabhängiger Geldpolitik (AGMV/AMST) und freiem Kapitalfluss im Gegensatz zu einem festen Wechselkurs innerhalb des Trilemmas des Wechselkursregimes. Marktteilnehmer überwinden ihre kognitiven Verzerrungen und erwerben Bitcoins in Wellen aufgrund der Mundpropaganda der Währung. Der eine versteht Bitcoin auf Anhieb, während andere den Trendsettern folgen oder schließlich ihrer Bedauerns-Aversion nachgeben. Auf jeden Fall haben die Adoptionswellen einen destabilisierenden Effekt auf den Wechselkurs: Spekulanten sind sich unsicher über die Amplitude oder Wellenlänge der Adoption, und dilettantische Zocker lassen sich sowohl von Begeisterung als auch von darauf folgender Angst überwältigen. Die BZB interveniert nicht um diese sporadischen Hype-Zyklen zu stabilisieren, weil eine stetige Steigerung des Wechselkurses zu einer noch größeren Zunahme spekulativer Exzesse führen würde und die BZB das Vertrauen, welches AGMV/AMST den langfristigen Haltern von Bitcoin gibt, verlöre.

Die Zinssätze von Bitcoin basieren auf der Arbitrage zwischen dem erwarteten Ertrag aus dem Halten von Bitcoins gegenüber dem Ertrag aus deren Verleih. Der erwartete Ertrag aus dem Halten von Bitcoins hängt vollständig von dem erwarteten künftigen Wechselkurs ab, da Bitcoin eine reine Vehikelwährung ist. Die unterschiedlichen Erwartungen der Bitcoin-Halter in Bezug auf den Wechselkurs haben zur Entwicklung von Margen-Verleihgeschäften geführt. Allerdings erwarten die meisten Bitcoin Halter eine Steigerung des Kurses, die viel schneller ist, als irgendein Kreditor zu zahlen bereit wäre. Bitcoins werden weiterhin gehortet werden und in Bitcoin nominierte Kreditmärkte werden unterentwickelt bleiben, bis die Erwartungen der Bitcoin-Halter entweder nach unten angepasst oder erfüllt werden. Die BZB braucht nichts zu tun um den momentanen Gleichgewichtszustand zu brechen, da die Erwartungen der Hamsterer aufgrund von Bitcoin’s Überlegenheit gegenüber herkömmlichen Zahlungssystemen und Wertspeichern getroffen werden.

Mindestreserve-Systeme können sich nicht entwickeln

Mindestreserve-Systeme bringen die Erzeugung von mit existierendem Geld austauschbarem neuen Geld mit sich, d.h. es kann beliebig innerhalb des existierenden Zahlungssystems der Währung verwendet werden. Dies ist mit Bitcoin unmöglich. Die BZB erzwingt die Einhaltung der strengsten Regeln der Welt durch die Voraussetzung von Vollreserve für alle Konten. Dies ist das Äquivalent zum Chicago-Plan oder dem österreichischen 100% Reserve Goldstandard. Unter diesem regulatorischen Regime wird Geld bei der Begleichung von Bankschulden nicht vernichtet, sodass verstärktes Geldhamstern keine Liquiditätsfallen verursacht, sondern die Realzinssätze steigen und die Konsumentenpreise sinken lässt. Dies ist ein selbststabilisierender Kreislauf, da steigende Zinssätze die Hamsterer zu Investitionen anreizen, während Deflation aufgrund des Wohlstandseffekts der Hamsterer den Konsum verstärkt. Die BZB verhindert den Verleih von Einlagen, so dass es sich ordentlich um die Geldmenge kümmern kann und vermeidet die destabilisierenden Effekte, welche durch Vermischung von Kredit und Zahlungssystem entstehen.

Die positiven Eigenschaften von AGMV/AMST und PoWS kombiniert stellen sicher, dass — insofern es kein technologisches Problem gibt — Bitcoin als globale Währung angenommen werden wird. Für ein tieferes Verständnis des Marktprozesses auf dem Weg zur globalen Währung empfehle ich die Lektüre von Konrad Grafs Erklärung von Hypermonetarisierung und Peter Šurda’s Liquiditätsanalyse von Bitcoin. Die Bitcoin Zentralbank wird dank ihrer antifragilen Geldpolitik die langfristigste Institution ihrer Art werden.

Übersetzt von Volker Herminghaus